不得开具增值税专用发票情况讲解

主讲:一然老师

随着小规模纳税人可以自行开具增值税专用发票的范围不断扩大,未接触过增值税专用的发票的纳税人,对于哪些可以开专票哪些不能开具混乱又畏惧,生怕一不留神就被定性为未按规定开具、虚假开具。

5大类小规模可开具增值税专用发票的情形

一、 哪些小规模纳税人可自开专票?

截至2018年2月,以下小规模纳税人可以自行开具增值税专用发票:

1、 住宿业(自2016年11月4日起试点,国家税务总局公告2016年第69号)

2、 鉴证咨询业(自2017年3月1日起试点,国家税务总局公告2017年第4号)

3、 建筑业(自2017年6月1日起试点,国家税务总局公告2017年第11号)

4、 工业(自2018年2月1日起试点,国家税务总局公告2017年第45号)

5、 信息传输、软件和信息技术服务业(自2018年2月1日起试点,国家税务总局公告2017年第45号)

二、 哪些应税行为可自开专票?

试点小规模纳税人发生下列应税行为需要开具专用发票的,可以通过增值税发票管理新系统自行开具,主管国税机关不再为其代开。

1、 住宿业:提供住宿服务、销售货物或发生其他应税行为。

2、 鉴证咨询业:提供认证服务、鉴证服务、咨询服务、销售货物或发生其他应税行为。

3、 建筑业:提供建筑服务、销售货物或发生其他增值税应税行为。

4、 工业:发生增值税应税行为。

5、 信息传输、软件和信息技术服务业:发生增值税应税行为。

不得开具增值税专用发票的情形

一、应当办理一般纳税人资格登记而未办理的,应当按销售额依照增值税税率计算应纳税额,不得抵扣进项,并且也不得开具增值税专用发票。

二、一般纳税人会计核算不健全,或者不能够提供准确税务资料的,应按销售额依照增值税税率计算应纳税额,不得抵扣进项税额,也不得使用增值税专用发票。

不得开具增值税专用发票的情形

三、不得向其他个人开具增值税专用发票

四、其他个人不得申请代开增值税专用发票

备注:税总函[2016]145号国家税务总局关于营业税改征增值税委托地税局代征税款和代开增值税发票的通知第二条增值税小规模纳税人销售其取得的不动产以及其他个人出租不动产,购买方或承租方不属于其他个人的,纳税人缴纳增值税后可以向地税局申请代开增值税专用发票。

五、适用免征增值税项目不得开具增值税专用发票

国有粮食购销企业销售免税农产品除外

六、实行增值税退(免)税办法的增值税零税率应税服务

七、不征收增值税项目不得开具增值税发票

八、用于出口项目不得开具增值税专用发票

出口企业和其他单位不得开具增值税专用发票

九-十五、差额纳税的部分项目不得开具增值税专用发票(共7项)

1、经纪代理服务,以取得的全部价款和价外费用,扣除向委托方收取并代为支付的政府性基金或者行政事业性收费后的余额为销售额。向委托方收取的政府性基金或者行政事业性收费,不得开具增值税专用发票。

2、营改增试点纳税人提供有形动产融资性售后回租服务,向承租方收取的有形动产价款本金,不得开具增值税专用发票,可以开具普通发票。

3.营改增试点纳税人根据2016年4月30日前签订的有形动产融资性售后回租合同,在合同到期前提供的有形动产融资性售后回租服务,选择继续按照有形动产融资租赁服务缴纳增值税的,经人民银行、银监会或者商务部批准从事融资租赁业务的试点纳税人,可以选择以向承租方收取的全部价款和价外费用,扣除向承租方收取的价款本金,以及对外支付的借款利息( 包括外汇昔款和人民币借款利息) 、发行债券利息后的余额为销售额。向承租方收取的有形动产价款本金,不得开具增值税专用发票,可以开具普通发票。

4.营改增试点纳税入提供旅游服务,可以选择以取得的全部价款和价外费用,扣除向旅游服务购买方收取并支付给其他单位或者个人的住宿费、餐饮费、交通费、签证费、门票费和支付给其他接团旅游企业的旅游费用后的余额为销售额。选择上述办法计算销售额的试点纳税人,向旅游服务购买方收取并支付的上述费用,不得开具增值税专用发票,可以开具普通发票。

5.提供劳务派遣服务选择差额纳税的纳税人,向用工单位收取用于支付给劳务派遣员工工资、福利和为其办理社会保险及住房公积金的费用,不得开具增值税专用发票,可以开具普通发票。

6.提供安全保护服务选择差额纳税的纳税人,比照劳务派遣服务政策执行,代用工单位支付给劳务派遣员工的工资、福利和为其办理社会保险及住房公积金的费用,不得开具增值税专用发票,可以开具普通发票。

7. 纳税人提供人力资源外包服务,向委托方收取并代为发放的工资和代理缴纳的社会保险、住房公积金,不得开具增值税专用发票,可以开具普通发票。

?金融商品转让(卖出价扣除买入价)、融资租赁、融资租赁售后回租(扣除借款利息、发债利息、车辆购置税)、航空运输服务(扣除代收机场建设费和代售客票)、客运场站服务(扣除支付给承运方运费)、旅游服务(扣除支付的住宿费、餐饮费、交通费、签证费、门票费、其他接团旅游费用)、劳务派遣服务(扣除员工工资、福利、社会保险、住房公积金)、人力资源外包服务(代为发放的工资、代理缴纳的社会保险、住房公积金)

?简易计税建筑服务(扣除分包款)、房地产开发企业一般纳税人销售开发的房地产项目(扣除向政府支付的土地价款)、预缴的差额扣除情况

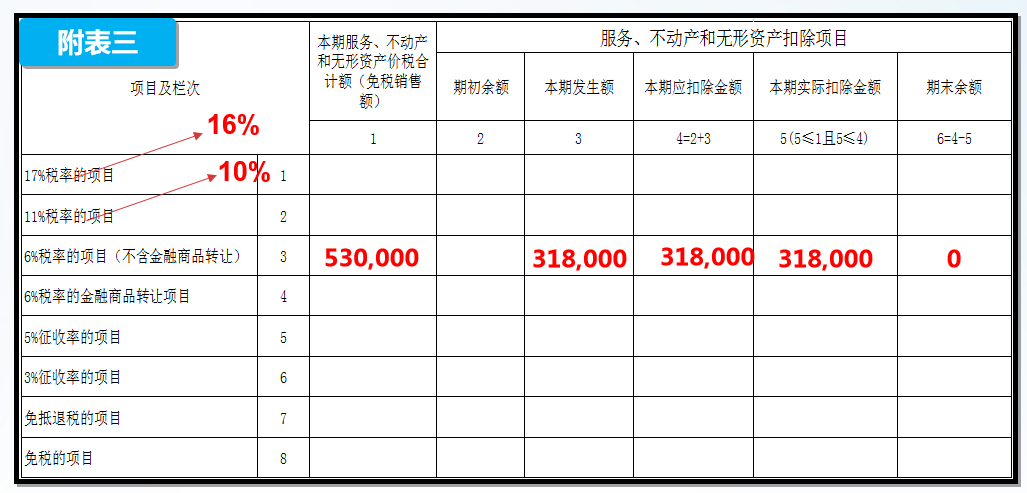

A企业是从事旅游服务的一般纳税人,2018年2月取得旅游收入53万元,其中包含向其他单位支付的住宿费、餐饮费、交通费、门票费等合计31.8万元。A企业为旅游服务购买方开具增值税专用发票注明金额20万,税额1.2万,开具增值税普通发票注明金额30万,税额1.8万。

A公司当月不含税销售额 =(53万-31.8万)÷(1+6%)=20万元

A公司当月销项税额 = 20万×6%=1.2万

结论:上游企业征多少,下游企业扣多少,SO,最多开1.2万的专票税额!

1、先填附列(三)服务、不动产和无形资产扣除项目明细表

2、再填写附列资料(一)本期销售情况表

3、再填写《增值税纳税申报表》(主表)

十六-十八、销售符合减征的使用过的固定资产、旧货不得开具增值税专用发票(共3项)

1.一般纳税人销售自己使用过的固定资产,适用简易办法依3%征收率减按2%征收增值税政策的,不得开具增值税专用发票。

2.小规模纳税人销售自己使用过的固定资产,适用简易办法依3%征收率减按2%征收增值税政策的,不得向税务机关申请代开增值税专用发票。

3.纳税人销售旧货不得自行开具或者代开增值税专用发票

十九-二十、营改增试点前发生业务不得开具增值税专用发票(共2项)

1.纳税人在地税机关已申报营业税未开具发票,2016年5月1日后需要补开发票的,不得开具增值税专用发票。

2.一般纳税人销售自行开发的房地产项目,其2016年4月30日前收取并已向主管地税机关申报缴纳营业税的预收款,未开具营业税发票的,可以开具增值税普通发票,不得开具增值税专用发票。

二十一-二十五、其他特定情形不得开具增值税专用发票(共5项)

1.商业企业一般纳税人零售烟、酒、食品、服装、鞋帽(不包括劳保专用部分)、化妆品等消费品,不得开具增值税专用发票。

2.一般纳税人的单采血浆站销售非临床用人体血液,可以按照简易办法依照3%征收率计算应纳税额,但不得对外开具增值税专用发票。

3.商业企业向供货方收取的各种收入,一律不得开具增值税专用发票。

4.金融机构所属分行、支行、分理处、储蓄所等销售实物黄金时,应当向购买方开具国家税务总局统一监制的普通发票, 不得开具银行自制的金融专业发票。

5.金融商品转让,不得开具增值税专用发票。